1. 국세기본법의 기한연장에 관한 설명으로 옳지 않은 것은? ① 납세자와 동거하는 가족이 질병이나 중상으로 인하여 6개월 이상의 요양이 필요한 경우에는 기한 연장 사유로 인정된다. ② 기한을 연장하고자 하는 자는 관계 행정기관의 담당자에게 신청하여야 한다. ③ 행정기관의 책임자는 신청기간의 연장 여부를 신청기간 만료 전에 통보하여야 한다.

(가) ② 기간을 연장하고자 하는 자는 기간만료 3일전까지 행정기관의 장에게 신청서를 제출하여야 한다.

2. 국세기본법상 서류의 송달에 관한 다음 설명 중 틀린 것은? ①주소 또는 영업소가 분명하지 아니한 경우에는 공시송달할 수 있다. ③우편으로 송달된 서류는 ④까지 송달된 때에 통지일로부터 14일이 경과한 때에 송달된 것으로 본다.

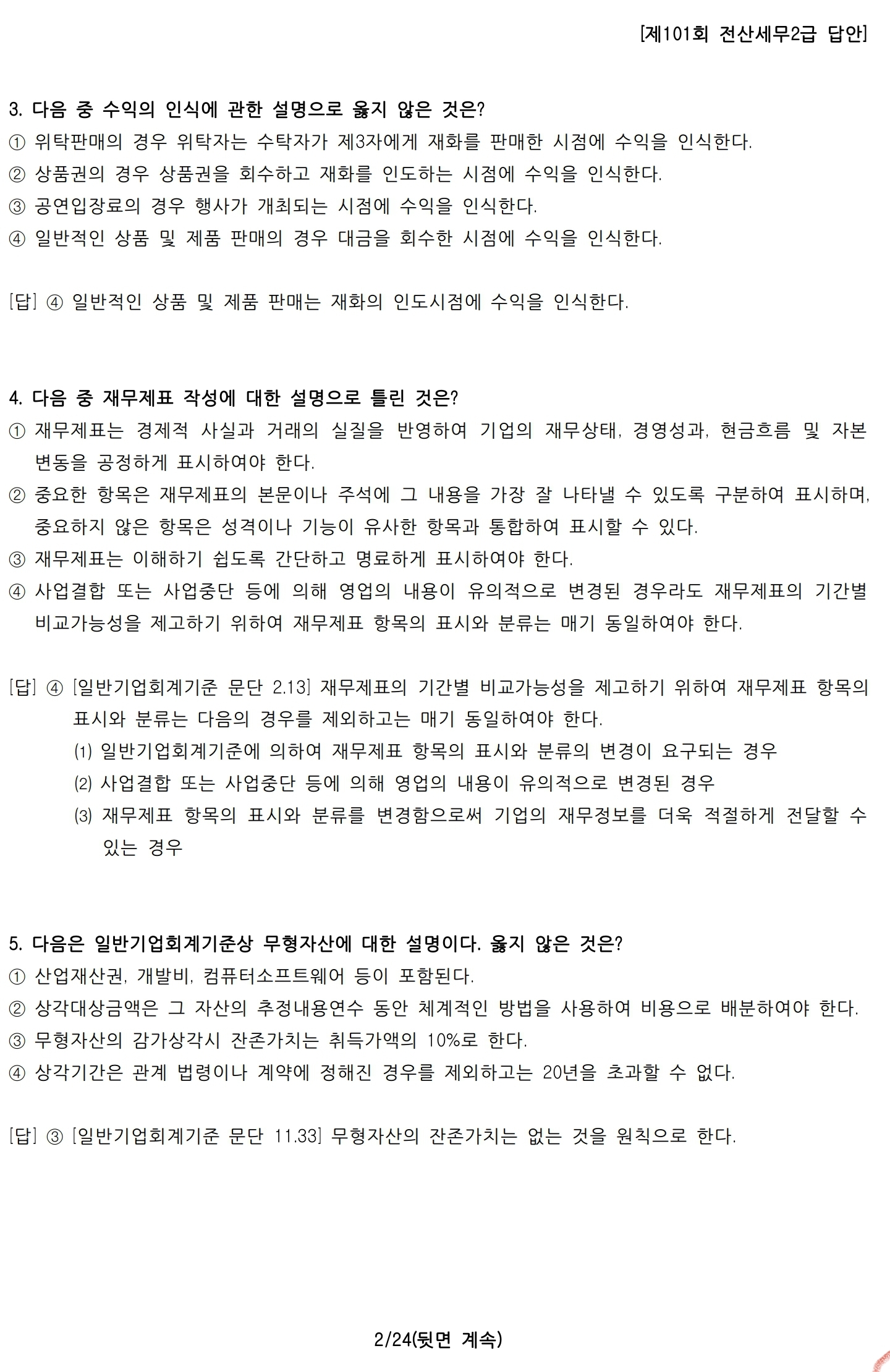

(답변) ② 전자우편의 경우 수신인이 지정한 전자우편주소에 수신인을 기재한 후 수신인이 도착한 것으로 봅니다.

3. 국세기본법의 실질과세 원칙에 대한 설명 중 가장 옳지 않은 것은? 세법은 납세자로서 적용됩니다. ②세법상의 과세표준산정규정은 소득, 이익, 재산, 행위 또는 거래의 명칭이나 형태를 불문하고 실체의 실질적인 분배를 원칙으로 한다. ③ 실질과세의 원칙은 세법에서 적용되는 원칙의 하나이다. ④ 국세기본법 또는 세법상의 이익이 제3자에 의하여 간접적으로 또는 둘 이상의 행위 또는 거래에 의하여 부당하게 취득되었다고 인정되는 경우에는 거래의 경제적 실질에 따라 당사자가 직접 거래를 한다. 국가기본법 과세법이나 세법은 하나의 연속적인 행위나 거래로 적용되어야 합니다.

(가) ③실질징수원칙은 국세징수원칙이다.

4. 다음 중 국세기본법에 따른 시효정지 사유가 아닌 것은? ①세법상 분할납부기한 ②세법상 징수유예기간 ③세법상 연간납부기한 ④해외에서 3개월 이상 체재하는 경우

(가) ④ 6개월 이상 국외체재의 경우 국외체재기간

5. 「국세기본법」상 정정청구에 관한 다음 기재내용이 잘못된 것으로 과세표준 및 세액이 법령에서 정한 과세표준 및 세액을 초과하는 경우에는 정정청구가 가능합니다. ③ 정정요구만으로는 세액을 감면받을 수 없습니다. ④ 법정신고기간 후 10년 이내에 정정을 요구할 수 있습니다. 다만, 추후 사유가 있을 경우에는 달라질 수 있습니다.

(가) ④ 법정신고기간 후 5년 이내에 정정청구를 할 수 있습니다.

6. 국세기본법 개정신고 및 기한신고에 대한 설명으로 옳지 않은 것은? ① 연체신고는 납세의무를 결정하는 효력이 있습니다. 관할 세무서장은 납부기한 및 납부세액이 종료된 후 과세항목에 관계없이 신고한 날부터 3개월 이내에 해당 국세의 과세표준 및 세액을 확정하여야 합니다. 법정신고기간 내 과세표준 및 과세액을 납부한 경우에는 수정신고를 할 수 있습니다.

(답) ① 납세의무 결정에 영향을 미치지 않는다.

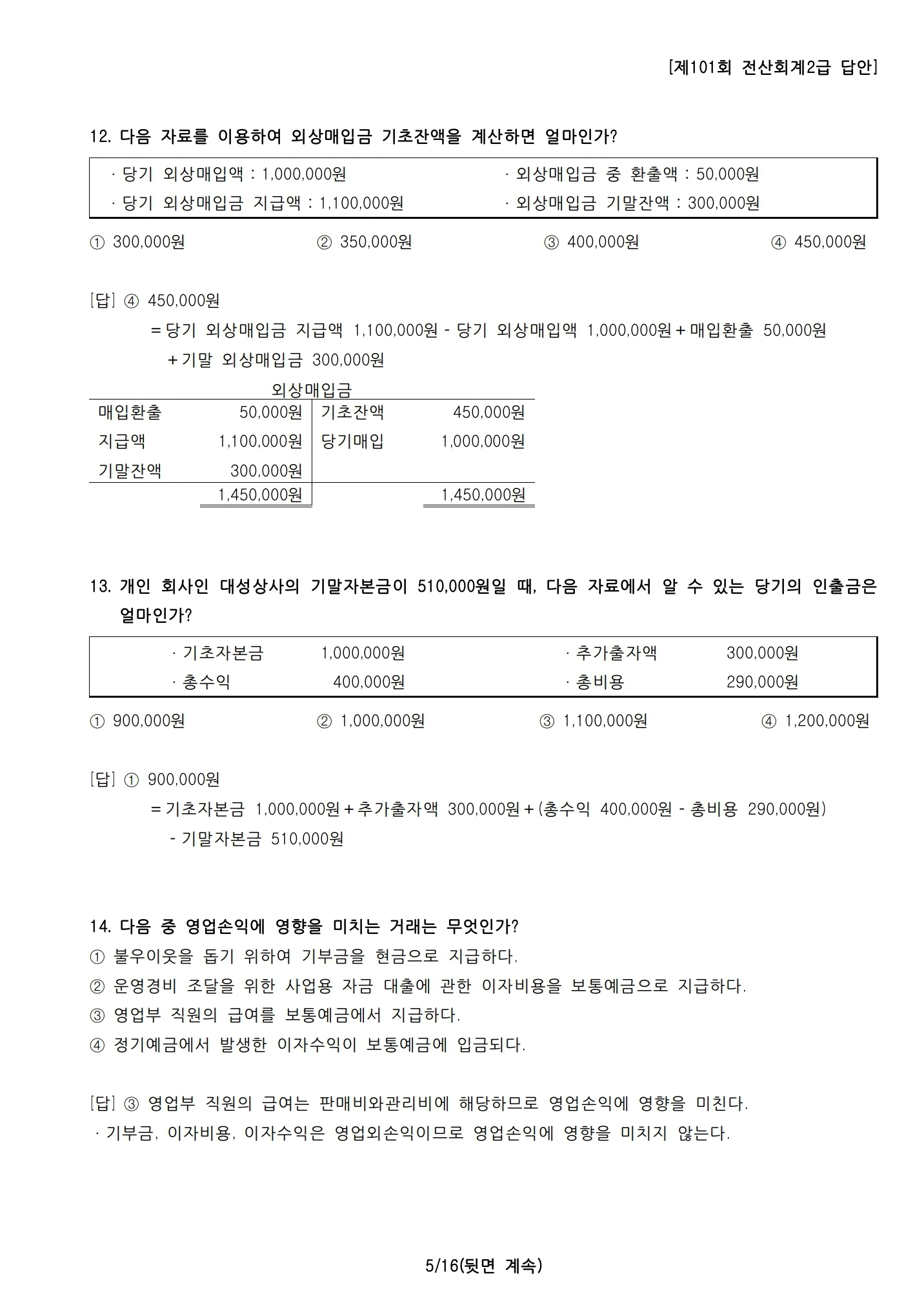

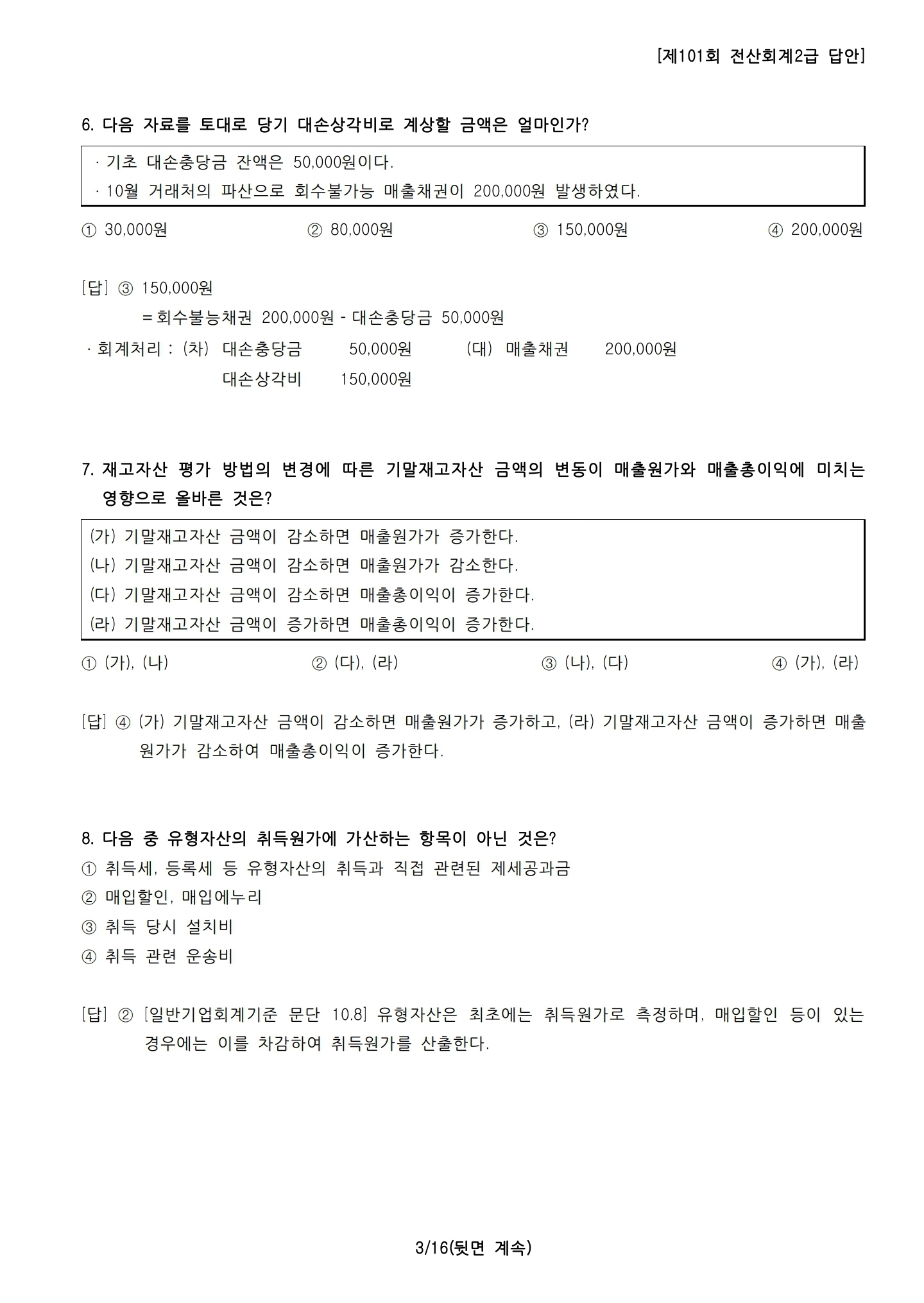

7. 국세기본법에서 규정하고 있는 연대납세의무에 대한 설명으로 옳지 않은 것은? ③ 연대납세자가 완납하면 연대납세자가 부담한 부분에 대한 구상권을 다른 연대채무자 및 여러 명의 채무자에게 행사할 수 있다. 연대납세의무가 있다(답) ④ 공동납세자와 수인납세자는 분할재산가액 한도 내에서 납세의무를 진다. 8. 국세기본법에 따르면 원칙적으로 신고할 수 없는 사람은 누구입니까? ① 이의신청 금액이 2000만원인 경우 청구인이 지정한 세무사 ② 이의신청 금액이 50원인 경우 청구인의 배우자가 100만원 ③ 제2차 납세의무자는 납부고지를 받은 자 ④ 납세자로서 납세고지서(답변)를 받은 납세의무자 ② 이의신청·심사·판결의 대상이 되는 금액이 3천만원 미만인 경우에는 배우자나 4대손의 혈족 또는 4대 이내의 혈족 4세대는 대표자로 지정할 수 있습니다. 9. 국세기본법의 세무조사권에 대한 설명으로 옳지 않은 것은? ③ 세무조사를 위하여 수시적인 세무조사 사유가 있는 경우를 제외하고 납세자의 장부 등을 임의로 세무서에 보관하여서는 아니 된다.( 가) ① 세무공무원은 적정하고 공정한 과세를 위하여 필요한 최소한의 범위 내에서 세무조사를 하여야 하며, 조사권을 다른 목적으로 남용하여서는 아니 된다. 10. 국세기본법상 세전적부심사를 제외하는 이유가 아닌 것은? 세법 및 규정 ③ 세전적부심사 신청금액이 500만원 미만인 경우 ④ 조세법 위반자 처벌법(답)으로 고발 또는 통보를 받은 경우 ③ 사전적부심사 신청금액을 금지하는 규정은 없습니다. 세금 검토. 11. 국세기본법 대표자에 대한 설명으로 옳지 않은 것은? ① 후보자는 세무사를 대리인으로 선임할 수 있다. ② 대리인의 권한은 서면으로 입증하여야 한다. ③ 대리인은 특별한 위탁 없이 소송청구를 취하할 수 있다. ④ 변호사를 해임한 때에는 그 사실을 관할 사법기관에 서면으로 신고하여야 한다. (답변) ③ 대리인의 요청은 특별한 위탁을 받은 경우에만 수락할 수 있습니다. 12. 소득세법에서 규정하고 있는 과세기간과 관련하여 다음 중 옳지 않은 것은? ① 소득세의 과세기간은 1월 1일부터 12월 31일까지 1년입니다. ② 비거주자가 국내에 거소가 있는 경우 ③ 거주자가 비거주자가 된 경우의 과세기간은 1월 1일부터 출국일까지입니다. ④ 거주자의 사망으로 과세기간이 1년 미만인 경우 역년을 기준으로 소득금액을 계산 (가)로 전환 ④ 과세기간이 1년 미만이더라도 과세기간으로 환산하지 않음 달력 연도 또는 월 단위로 계산됩니다. 13. 소득세법상 금융소득에 대한 설명으로 가장 옳지 않은 것은? 별도로 과세되는 이자소득입니다. ③ 국내 보통예금 이자에 대한 원천징수세율은 14%이다. ④ 금액 이자소득은 해당 과세기간의 소득금액을 합한 금액입니다. (가) ② 공익신탁법상 공익신탁의 수익금은 비과세소득입니다. 14. 다음은 소득세법상 이자소득의 시기에 대한 설명입니다. 다음 중 잘못된 것은 무엇입니까? ① 저축성보험의 보증금은 그 수령일을 보험금의 지급 또는 반환일로 한다. 다만, 조기 해지의 경우 해지일이 우선합니다. 배달 시간입니다. (가) ④ 이자소득이 발생하는 상속재산을 상속 또는 증여하는 경우 그 수령일은 상속 또는 증여가 개시된 날로 합니다. 15. 소득세법에 따라 사업소득을 계산할 때 익금으로 보는 것은? 간이부기의 대상 유형자산을 사업상 처분할 때의 처분이익 ③ 거주자가 환급하는 소득세 또는 지방소득세 ④ 거주자가 가정용으로 재고를 소비하거나 종업원에게 지급할 때의 시가(답) ④ 16. 임대소득은 다음과 같다. 거주자 A의 데이터 . 소득세법상 A의 주택임대소득에 대한 소득세는? (1) A주택(저가주택) : 보증금 5000만원, 연세 600만원 (2) 다른 주택이 없고 지방자치단체에 등록되지 않은 주택임 (3) 주택임대료 외 소득이 없음. ① 0원 ② 140,000원 ③ 420,000원 ④ 840,000원(답) ① 주택(고가주택 제외)을 소유한 자의 주택임대소득에 대한 소득세는 없다. 17. 소득세법상 비과세되는 근로소득의 기재사항에 대한 설명으로 옳지 않은 것은? ④ 사업주로부터 받는 출산수당, 자녀 1인당 10만원 한도(답) ④ 6세 이하 자녀 양육비 월 10만원 한도, 1인당 10만원 한도 비과세 양육수당은 자녀 수와 관계없이 분기별 또는 월별로 지급하되, 월 10만원까지는 비과세입니다. 18. 소득세법에서 규정하고 있는 근로소득의 연말정산에 관한 다음의 기재는 잘못된 것입니다. ① 월 근로소득을 지급할 때에는 간이근로소득세표에 따라 소득세를 원천징수하여 납부합니다. ③ 미신고 소득공제 등의 연말정산은 표준세액공제만 적용되며, 기타 공제 및 세액공제는 적용되지 않습니다. 불허(가) ③ 원천징수의무자가 소득공제 또는 신용신고를 하지 아니한 자의 급여소득에 대하여 원천징수·납부하는 경우에는 기본공제 및 급여소득공제만 적용한다. 19. 소득세법상 연금소득에 대한 설명으로 가장 옳지 않은 것은? ① 공적연금법상 유족연금은 비과세 연금소득입니다. ② 연금소득공제 한도는 900만원이다. ③ 공적연금소득금액을 수령하는 날을 해당 연금을 지급하는 날로 함 ④ 퇴직연금의 형태로 유예된 퇴직소득을 수령하는 연금소득은 무조건 분리과세방식으로 과세함. (가) ③ 공적연금소득의 수급기간은 공적연금법에서 정하는 공적연금의 지급일을 말한다. 20. 다음 중 소득세법상 필요한 기타 소득 비용을 산정할 때 적용할 수 있는 나머지 비용과 다른 것은?지연 상여금 ③ 5년 동안 1억원을 초과하는 보유 골동품 양도 소득 ④ 가결 공익법인의 설립 및 운영에 관한 법률에서 정하는 공익법인의 상여금(답)①①60%, 나머지 80% 21. 다음 항목 중 소득세법상 분리과세 대상이 아닌 항목은 ① 연금 외 연금계좌 소득 ② 서화 양도 소득 ③ 입상 소득 ④ 알선재산 유용 (답) ④ 종합과세 무조건 징수. 22. 다음 중 소득세법상 거주자 A에 대한 기본공제 대상이 아닌 사람은 농작물 재배 소득이 1000만원인 아버지 ③ 퇴직 소득이 700만원인 어머니 ④ 국내은행 예금 이자가 1500만원인 자녀 백만원 (답) ③ 부양가족 연소득 합계액이 100만원 미만이어야 합니다. 연간 소득 합계는 전 세계 소득, 퇴직 소득 및 자본 이득을 더하여 계산됩니다. 비과세 소득 또는 별도 과세 소득만이 소득 금액 요건을 충족하는 것으로 간주됩니다. 23. 소득세법상 감면에 관한 다음 기재사항 중 55%가 가장 오답임 ③ 교정안경 구입금액은 1인당 연간 50만원 한도액 구입 시 과세 ④ 국민건강보험에 따라 납부하는 국민건강보험료 Act는 세전 공제 대상입니다. (가) ④ 국민건강보험법에 따라 납부하는 국민건강보험료는 특별소득공제의 보험료 세전공제로서 소득공제 대상이 됩니다. 24. 「소득세법」상 1세대 1주택에 대한 양도소득세 면제를 결정할 때 배우자가 없더라도 1세대에 해당하지 않는 것은? 예 ② 배우자가 사망한 경우 ③ 거주자(미혼)가 29세인 경우 ④ 배우자가 이혼한 경우(답) ③ 거주자가 30세 이상인 경우 배우자가 없어도 가족으로 봅니다. 25. 이월 손실 및 소득세법에 따른 손실에 대한 다음 설명 중 가장 정확하지 않은 것은 무엇입니까? ① 근로소득과 연금소득의 손실이 없다. ② 부동산임대업의 이월결손금은 이월 후 15년간 공제할 수 있다. ③주택임대사업에서 발생한 손실은 급여에서 공제하지 아니한다. ④예산예산신고서는 원칙적으로 이월결손금공제 규정을 적용하지 아니한다. (가) ③ 소득세법에 따라 주택건설 임대사업에서 발생한 손실은 기타종합소득에서 공제할 수 있다. 26. 국세기본법상 투자자의 제2차 납세의무에 대하여는 다음과 같습니다. ( ) 안의 개념은 무엇입니까? ( )란 주주 또는 유한책임사원과 대통령령으로 정하는 가족관계 등 특수관계에 있는 자를 말하며 출자액이 회사의 발행주식총수 또는 출자총액의 100분의 50을 초과하는 자를 말한다. . (가) 과두주주 27. 국세기본법에 따라 다음 자료의 괄호 안에 해당 수치를 기입하시오. 일반적으로 상속세 및 증여세의 면세기간은 국세징수일로부터 10년이며, 납세자가 상속세 및 증여세법에 따라 신고를 하지 아니한 경우에는 국세를 면세받을 수 있는 날로 합니다. ( )년 동안 수집되었습니다. 하다. (답) 15 28. 소득세법에 따라 다음 자료에서 괄호 안에 들어갈 말을 쓰시오. 고용관계가 없는 다수의 사람에게 강의료 등 인적용역을 일시적으로 제공하고 지급받은 금액은 종합소득에서 ( ) 소득으로 과세합니다. (답) 기타 29. 소득세법에 따라 다음 자료의 괄호 안에 해당 수치를 기입하시오. 기본공제의 대상이 되는 부양가족이 연령과 연간 소득요건에 부합하고 장애가 있는 경우 종합소득금액에서 1인당 추가로 ( )위안을 공제할 수 있다. (답) 2,000,000 30. 소득세법에 따라 다음 자료의 괄호 안에 해당 수치를 쓰시오. 종합소득과세표준확정신고서 제출시 복식부기에 따라 간이장부기장하고 소득금액을 계산하여 재무상태표, 손익계산서, 시산 및 총수지 또는 조정서를 제출할 때 진술.적용할 수 있습니다. (답) 1,000,000